用微信扫码二维码

分享至好友和朋友圈

中房报·市场研究

中房报·市场研究

2019-12-29 23:09

在房地产市场整体环境不景气的情况下,大量中小房企的退出将继续孕育一大波并购整合机会,一些主动转型、主动降杠杆的房企也将释放出更多优质项目,2020年房企并购将会蕴藏更大的诱惑和风险。

中房智库研究员 苏志勇/文

年关将至,房地产并购市场也在“阳光城收购协信”“世茂收购福晟”“绿地收购上海新湖”这些或实或虚的重磅戏码中推向高潮。

经历了2017年的疯狂和2018年的相对平静,多家研究机构预测2019年必将迎来一个并购“大年”。但从WIND机构给出的数据看,2019年房地产行业并购并不像想象中的那般来得凶猛。虽然收购动态多达700多条,但成交的案例截至12月25日仅有207宗。可见,房地产并购交易机会增加,但房企的并购欲望并不十分强烈,对并购标的的选择更加挑剔。中房智库认为,在2017年以来持续的房地产调控作用下,房地产市场转冷、销售回款愈发困难,负债率高企、融资渠道持续收紧,是造成这一现象的主因。

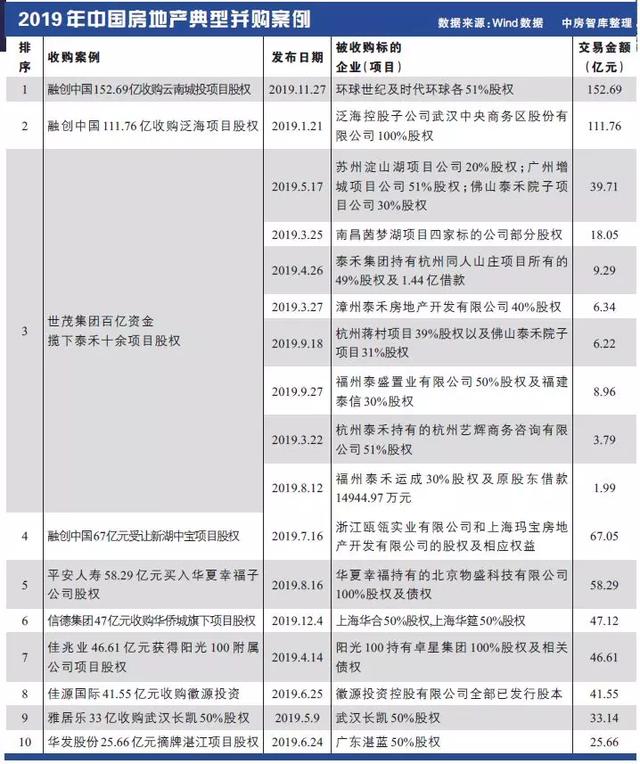

虽然2019年缺少了像2017年那样动辄数百亿元的单笔收购案例,但融创153亿收购云南城投资产包、112亿收购泛海项目股权,以及世茂集团百亿元收购泰禾项目股权这些年度大戏,还是为2019年房企并购市场带来了不小的震动。

生存环境恶化 房企并购机会增多

房企生存环境的变化源于2017年的政策转向,主要体现在两个方面:一是限购限贷政策对需求端造成巨大影响,致使房企销售承压,回笼资金变得困难。据统计,除内蒙古、新疆、青海、宁夏、西藏外,其他省区市主要热点城市均实施了严格的限购政策。反映到销售上,全面限购之前的2016年,全国商品房销售同比增长一度达到36%,2017年迅速下滑至个位数,进入2019年甚至连续8个月出现了销售负增长。二是针对房地产金融监管趋严,融资渠道收紧,资金成本显著提升。随着金融政策的收紧,房地产融资闸门也在被逐渐关闭。年初以来,银保监会、央行等部门密集发声,紧盯房地产金融风险。8月银保监会下发通知,决定在32个城市开展银行房地产业务专项检查工作,严厉查处各种将资金通过挪用、转道等方式流入房地产行业的违法违规行为。不止对开发贷款、个人按揭贷款实施严控,对信托、海外债等融资渠道也实施了严厉的监管措施。信托业从年初至今进行了3次较大规模的风险排查, 超过20家公司收到罚单,信托违规进入房地产是主要原因。7月份国家发改委发出通知,要求房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。至此,房企融资渠道几乎悉数被封堵。

政策压力之下,房企生存环境逐渐恶化,一些前期比较激进的房企杠杆率较高,在市场下行周期不得已抛售项目以周转资金,这就为优质房企企提供了难得的整合机遇。中房智库梳理WIND数据发现,截至12月25日,“中国并购库”显示的正在挂牌中的并购交易机会达146条,标的金额达497亿元,其中并购标的为房地产的达37条,标的金额120亿元,房地产标的占总标的金额的24%。从并购标的所在区域来看,中部和西南部三四线城市房企占绝大部分比重;从并购标的规模来看,多为注册资金在1亿元以下的中小房企;从挂牌原因分析,挂牌标的多为经营不善、负债规模较大的房企。

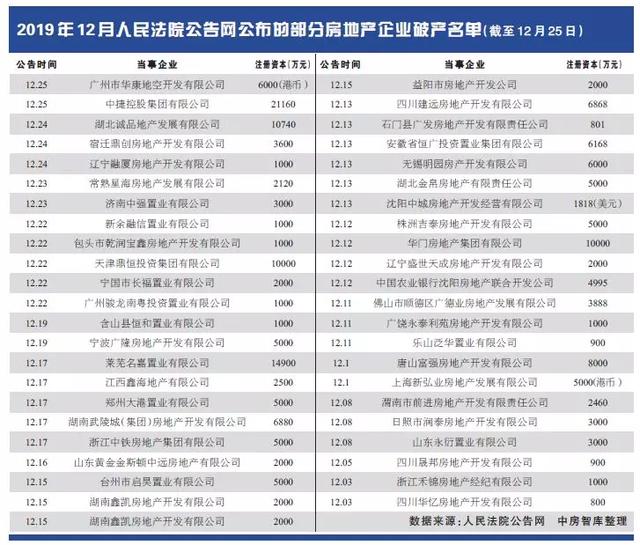

有的企业变卖股权断臂求生,有的则经营不善宣告破产。从人民法院公告网发布的破产公告发现,2019年走向破产程序的房地产企业达400多家,且进入12月份涉及房地产企业的破产公告案例明显增加。走入破产程序的不乏银亿股份、中弘地产这样的老牌房企。

品牌房企也“拉胯”

老子《道德经》有云:企者不立,跨者不行。意思是踮起脚跟想要站得高,反而站立不住;迈起大步想要前进得快,反而不能远行。在2019年的并购案例中,不乏这种因为步子迈得过大而“失速”或跌倒的房企。例如连续几年疯狂拿地扩张、今年不得已甩卖十几个项目股权的泰禾集团,曾经千亿资金攻城略地、试图弯道超车的“黑马”福晟集团,因“黑天鹅”事件造成资金链危机、连续变卖资产的新城控股,还有去地产化步子过大造成资金链危机的泛海控股,盲目跨界失败走向破产的银亿股份,押注金融和区块链背负巨额债务的新湖中宝。这些企业都在百强房企之列,手握着大量优质项目而难以消化,为降负债、降杠杆不得已变卖项目股权。

在高负债、高周转道路上一路狂奔的泰禾集团即是典型案例。2014年泰禾集团销售规模仅为200亿元,2015年至2017年泰禾集团大肆扩张,销售额迅速突破千亿大关,2018年达到1300亿元。付出的代价则是资产负债率提升、融资成本提升和回款率下降。2015年至2018年负债率分别为79.87%、82.4%、87.83%和86.88%,2016年至2018年回款率仅分别为51.96%、32.17%、35.32%。更为严重的是,泰禾集团截至2018年末的有息负债达1300多亿元。为回笼资金,泰禾集团今年陆续将旗下苏州淀山湖项目、广州增城项目、佛山泰禾院子项目、杭州蒋村项目、南昌茵梦湖项目、漳州红树湾项目及杭州同人山庄部分股权出售予世茂,累计回笼资金近百亿元。2019年半年报显示,泰禾集团半年偿还有息负债338亿元,资金压力有所缓解。

步子迈得过大致使资金承压的远不止泰禾一家,同为闽系房企的福晟集团即紧随泰禾的脚步。2017年至2018年,福晟集团拿地资金超千亿元,至2018年末总货值8100亿元。拿地的风光并未持续多久,随之而来的是负面消息缠身和负债率的不断攀升,接连爆出“破产”传闻和民间借贷纠纷,直至近期爆出世茂房地产、东方资产与福晟集团洽谈股权收购事项。

在变卖股权的房企中,还有相当一部分是盲目跨界或跨界步子过大造成资金链承压的,典型代表如银亿股份跨界汽车行业造成主业失血,泛海控股跨界金融业步子过大造成资金链断裂,等等。

融创与世茂领衔并购大戏

一边是抛售项目断臂求生,另一边则是抓住机会大肆并购。

2019年在并购市场最为活跃的当属融创和世茂两家头部房企。融创一开年即宣布以112亿元拿下泛海控股武汉中央商务区股份有限公司100%股权,从而得到北京泛海国际项目地块及上海董家渡项目全部股权;7月,又以67亿元获得新湖中宝持有的浙江瓯瓴实业有限公司和上海玛宝房地产开发有限公司股权;11月27日更是以153亿元迅速拿下云南城投所属的环球世纪及时代环球各51%股权,由此成为国内会议会展项目持有和运营的龙头房企。

一向保守的世茂集团今年也开启了“快进”模式。从3月起,通过并购迅速吃下泰禾、万通、粤泰、明发等房企的20多个项目,并购金额超200亿元。其中仅从泰禾集团手中即拿下十余个优质项目股权,并购标的达百亿元。如果与中国东方资产管理有限公司联手收购福晟集团成行,预计总收购金额将达2000亿元,或将成为中国房地产史上最大的并购交易。

在核心城市通过招拍挂拿地难度日益增加的情况下,通过二级市场收购土地和项目性价比更高,不仅价格便宜,而且一定程度缩短接盘方开发周期从而形成快速销售。从并购标的来看,绝大部分项目位于热点城市、热点板块。例如世茂所收购的泰禾项目均分布在苏州、增城、佛山、南昌、杭州、漳州、福州等潜力城市,项目质地优良。相比之下,那些相对偏远、质地较差的项目则泛人问津,拖累企业走向破产的境地。

2020年:诱惑与风险并存

刚刚结束的中央经济工作会议和全国住建工作会议已经为2020年房地产定下基调:坚持“房住不炒”定位,不把房地产作为短期刺激经济的手段,继续稳妥实施房地产市场平稳健康发展长效机制方案,着力建立和完善房地产调控的体制机制。由此可见2020年房地产调控将以稳为主,调控政策放松的可能性不大。

在房地产市场整体环境不景气的情况下,大量中小房企的退出将继续孕育一大波并购整合机会,一些主动转型、主动降杠杆的房企也将释放出更多优质项目,2020年房企并购将会蕴藏更大的诱惑和风险。

不管是并购一方还是被并购一方,资金链都是最大的考验。2019年半年报显示,资产负债率超过80%的上市房企达到58家。作为并购对象的泰禾负债率在80%以上,而作为并购主体的融创中国负债率更是超过了90%,绿地控股负债率也达到了88.3%。对于房企来说,2020年最大的任务仍然是降杠杆、降负债,保卫资金链。

一面是并购机会增多的诱惑,一面是资金链紧绷的风险,2020年房企的并购选择并不轻松。

展开全文

展开全文 登录之后才能发表评论

登录之后才能发表评论

新闻推荐

Copyright2018-2020 CREBZFB 版权所有

京ICP备17051690号-1

京公安备:11010502039233号

京公安备:11010502039233号

违法和不良信息举报电话:010-85767558

热门评论